A emissão da Nota Fiscal Eletrônica pode ser algo corriqueiro e comum para quem vende produtos ou presta serviços. Os códigos de situação tributária, alíquotas e demais informações fiscais não variam quando se trata do principal tipo de operação de uma empresa. Mas e quando o cliente é de fora? No artigo de hoje você vai entender o que muda e como emitir nota fiscal para outro estado.

Para tornar a leitura mais dinâmica e facilitar o entendimento, separamos o texto em alguns tópicos. Para pular direto para um assunto específico, basta clicar nos links abaixo:

- Introdução

- Qual CFOP utilizo?

- O que é o DIFAL?

- Como calcular o DIFAL?

- Preciso fazer todos esses cálculos?

Introdução

Diversas dificuldades podem surgir quando se emite uma nota fiscal, como erros de valores, escrita, destinatários etc, além de situações novas e desconhecidas. Um desses obstáculos que podem vir a aparecer é a emissão de uma nota para outro estado, o que a princípio pode parecer confuso e complicado. Isso pode levar aos erros antes citados ou até mesmo a novos erros. Nesse post, orientamos como você deve proceder nesse caso e o que exatamente fazer.

Obrigatoriedade da nota.

Primeiramente, é importante saber que a emissão de uma nota fiscal é obrigatória para toda empresa, inclusive para o MEI que comercializa para pessoas jurídicas (ou seja, outras empresas), já que ele perde os benefícios que possuía antes. Caso o MEI comercialize para pessoa física, não é necessária a emissão de nota. Logo, pode-se concluir que praticamente qualquer operação comercial pede nota fiscal, uma vez que nela estão contidos os impostos pagos e a pagar.

Como emitir para outro estado?

Há diversas condições e informações necessárias para se emitir nota interestadual. Para te orientar melhor, iremos listá-las: colocar o estado em que se encontra seu cliente e o código desse (UF); cadastrar o código CFOP; informar o ICMS corretamente, com todas as alíquotas e pontos importantes; preencher os valores e os impostos; verificar se a nota está junto do produto etc. Caso seja uma prestação de serviço, deve recair sobre o Imposto Sobre Serviço (ISS). Tudo isso deverá ser orientado na nota fiscal e preenchido, de preferência, junto de um contador de confiança. Lembrando que, caso não sejam seguidas as referentes ordens, seus produtos podem ser barrados e confiscados pela fiscalização tributária estadual. Outro ponto a ser destacado é que o cancelamento desse tipo de nota deve ser feito para a Secretaria da Receita Estadual.

Qual CFOP utilizo?

O Código Fiscal de Operações e Prestações (CFOP) é responsável por determinar a entrada e a saída de produtos ou a prestação de serviço, variando com a região em que foi efetuada a transação. Possui 4 dígitos que identificam o tipo e origem da mercadoria ou do serviço.

Portanto, esse código deve ser preenchido com cuidado e atenção, uma vez que simboliza aquilo que está sendo vendido. Por exemplo, quando o CFOP começar com o número 6, quer dizer que se trata de uma saída para um destinatário de outro estado. Para facilitar, segue abaixo uma lista com o significado do primeiro dígito dos CFOP:

Entradas

1.000 – indica que o endereço do seu fornecedor é do mesmo estado que o seu

2.000 – indica que o endereço do seu fornecedor é de outro estado

3.000 – é utilizado na entrada de Mercadoria ou Aquisição de Serviços do Exterior

Saídas

5.000 – indica que o endereço do seu cliente é do mesmo estado que o seu

6.000 – indica que o endereço do seu cliente é de outro estado

7.000 – é utilizado na saída ou prestações de serviços para o exterior

Para saber os outros 3 dígitos, é necessário entender outras questões que envolvem a operação. Existem mais de 500 códigos estabelecidos pelo governo e podem ser consultados na página SEFAZ. Em caso de dúvidas, o ideal é sempre buscar a assessoria fiscal para que além de estar em conformidade com os regimentos, poder explorar formas de reduzir a carga tributária por meios legais e usufruir de benefícios fiscais.

O que é o DIFAL?

A algumas décadas atrás, não era comum uma empresa vender um produto ou prestar serviços para clientes de outros estados. Porém, com o avanço da internet e a popularização do comércio eletrônico, esse tipo de operação tem crescido cada vez mais e se tornando uma realidade nos dias de hoje.

Como consequência, o aumento das operações entre as UFs começou a gerar uma competição injusta, em vista que alguns estados possuem cobranças maiores do ICMS, refletindo diretamente no preço final do produto ou serviço.

Outro problema enfrentado foi que a grande parte das vendas do território nacional estavam concentradas somente na região sudeste do país, fazendo com que a região recebesse de forma integral o valor recolhido sobre vendas a consumidores de outros estados.

Foi justamente para solucionar essas questões que o governo criou o DIFAL. O Diferencial de alíquotas – DIFAL, é uma obrigação tributária que incide sobre as operações interestaduais para consumidor final. Seu principal objetivo é dividir a arrecadação do imposto entre os estados, tornando-a mais justa e reduzindo os problemas de desigualdade por conta da má distribuição.

Como faço para calcular o DIFAL?

Conforme a LC 87/96 Art.13, inciso X acrescentada pela LC 190/2022, a base de cálculo utilizada para a origem é a mesma do destino, ou seja, o cálculo é feito com base única! Mas você já sabe como chegar na base de cálculo o difal?

A sistemática da composição de preço leva em consideração que o valor do produto acabado deve agregar outros custos e despesas, como frete, manuseio e impostos (como o ICMS por exemplo). Com a base de cálculo não será diferente. Para facilitar a compreensão, vamos trazer isso para um exemplo prático:

A empresa Belas Cadeiras ltda (localizada no estado de São Paulo) vai vender uma cadeira no valor de R$80,00 para um cliente Não contribuinte, situado no estado do Rio Grande do Sul.

Nesse caso, será necessário recolher tributo para ambas as UFs através do cálculo do DIFAL.

O primeiro passo é achar a base de cálculo dessa operação. Para isso, é necessário realizar o cálculo por dentro, utilizando a alíquota interna prevista no estado de destino da operação (LC 87/96,art.13 §7º).

Valor inicial da cadeira, antes do ICMS: R$ 80,00.

Alíquota interna do destino: 18%

A fórmula do cálculo por dentro é: Valor inicial / (1 – Alíquota)

Com essas informações, basta aplicarmos a fórmula e chegaremos no resultado:

(1 – 0,18) = 0,82

R$ 80,00 / 0,82 = R$ 97,56

Pronto, encontramos o valor do produto com o ICMS agregado! Agora que você já sabe como montar a base de cálculo, anote esse valor pois vamos utilizar na próxima etapa ?

Tratando-se do ICMS com diferencial de alíquotas, será necessário calcular o ICMS devido na origem utilizando-se a tabela de ICMS Interestadual. Depois, calculamos o ICMS do destino utilizando a alíquota interna da UF e subtraímos o primeiro valor encontrado.

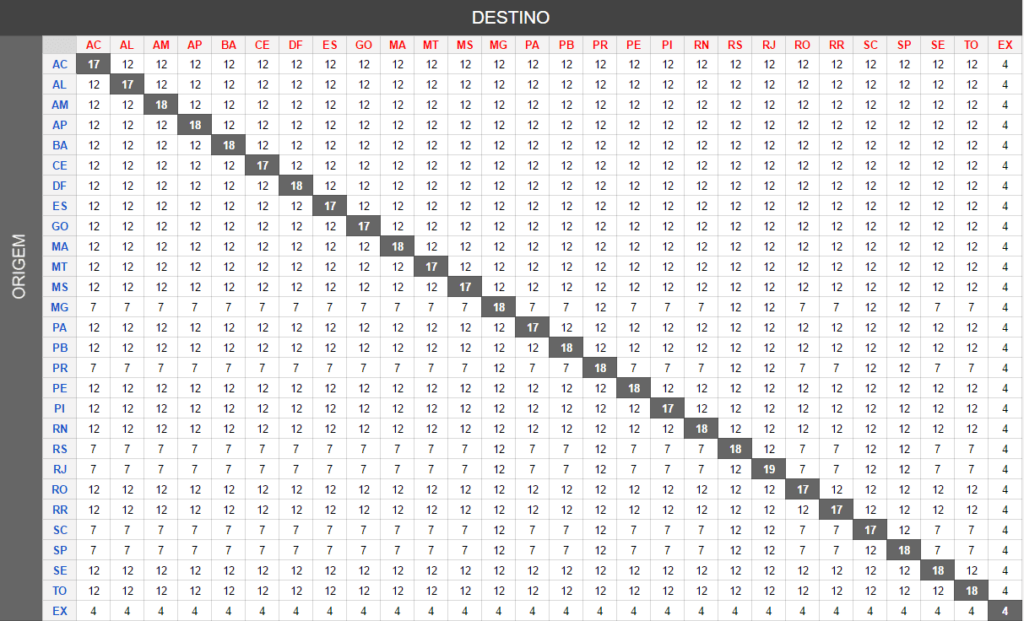

Segue abaixo uma tabela contendo a alíquota interestadual entre cada UF. A intersecção entre os mesmos estados mostra o valor da alíquota interna!

Recapitulando nosso exemplo prático, havíamos encontrado o valor da base de cálculo R$ 97,56.

Para chegarmos no valor do DIFAL, primeiro vamos descobrir o ICMS devido na Origem (utilizando a alíquota interestadual encontrado na tabela acima).

ICMS devido na Origem (São Paulo):

Fórmula: Base de cálculo x alíquota interestadual

97,56 x 12% = 11,71

Agora, vamos encontrar o valor do DIFAL devido no estado de destino.

ICMS devido no Destino (Rio Grande do Sul):

Fórmula: (Base de cálculo x alíquota interna) – Valor do ICMS devido na Origem

97,56 x 18% = 17,56 – 11,71 = 5,85

Após aplicar as alíquotas, chegamos à conclusão de que o estado de origem (São Paulo) irá recolher R$11,71 e o estado de destino (Rio Grande do Sul) ficará com o restante, ou seja, R$5,85.

DICA: O governo instituiu uma página específica para tratar desses assuntos: O Portal da DIFAL. Lá você encontra diversos assuntos pertinentes, como base legal, alíquotas, benefícios e regimes, obrigações acessórios e até o acesso para emissão de guias e recolhimento.

Preciso fazer todos esses cálculos?

Compreender os cálculos e o funcionamento da emissão fiscal é muito importante. Conhecer e cumprir com seus deveres o obrigações garantem uma boa relação com o governo, além de permitir explorar benefícios e brechas legais para a redução da carga tributária.

Mas cá entre nós, não dá para trabalhar calculando impostos de produto por produto, né?! Toda a complexidade que você viu nesse artigo, não precisa ser feita por você. Os sistemas de emissão fiscal e gestão facilitam muito o trabalho das empresas, agilizando os processos e trazendo maior confiabilidade das informações. Abaixo listamos alguns dos benefícios tem ao utilizar um sistema da Super Empresa:

Cálculos automáticos: Deixe a matemática para o sistema. Após parametrizar as suas operações, o processo de emissão se tornará muito mais ágil e simples. Você não precisa fazer cálculos dos impostos, basta informar o destinatário e os produtos que o sistema fará o resto!

Validações fiscais: Por mais que a gente esteja atento nos procedimentos do dia a dia, esquecer alguma informação ou até errar pode acontecer com qualquer um. Com o sistema emissor você não precisa se preocupar, qualquer informação incoerente ou que estiver faltando será avisada antes mesmo da nota fiscal ser enviada para a SEFAZ. Dessa forma você tem mais segurança e evita todo o trabalho de precisar cancelar o documento fiscal ou emitir uma carta de correção.

Consulta de NCM e CFOP: Quem já precisou encontrar o NCM de um produto sabe como é estressante buscar pela informação sem ter um parâmetro de referência. Com a Super Empresa você tem uma base completa para consultar NCMs e CFOPs com a descrição detalhada de cada um. Além disso, o recurso de importação da nota do fornecedor já traz algumas informações fiscais imprescindíveis para as suas emissões!

Suporte: Além de todas as funcionalidades do sistema, a Super Empresa está pronta para te atender em diversos canais, seja por chat, Whatsapp ou telefone. Nossa equipe de Suporte te ajuda em tempo real, sem ter que aguardar respostas demoradas por e-mail ou passar por robôs de auto atendimento.

Com essas dicas esperamos ter ajudado sobre como proceder em caso de emissão de nota fiscal para outro estado. É importante consultar um contador de confiança e estar atento a todas as normas exigidas. E também é de grande vantagem contar com uma empresa especializada em notas. Aqui na Super Empresa, nós contamos com 1500 clientes ativos e satisfeitos, e trabalhamos com emissão de nota fiscal e cupom fiscal. Para saber mais, clique aqui.